2022-10-12 18:38:05 T大

2022/23榨季全球食糖供需或从缺口转向过剩

与19/20榨季的大起大落以及20/21榨季的扶摇直上不同,21/22榨季纽约原糖期货价格大部分时间在17.4-20.4美分/磅的窄幅区间内震荡。一方面,主产国巴西极端干旱导致的甘蔗产量骤减、并影响2022年开榨时间,支撑价格走强,另一方面,今年的印度糖产量和出口创下历史新高、不断升级的俄乌战争态势以及全球经济衰退忧虑等不利因素层出不穷挑战原糖的下方支撑。

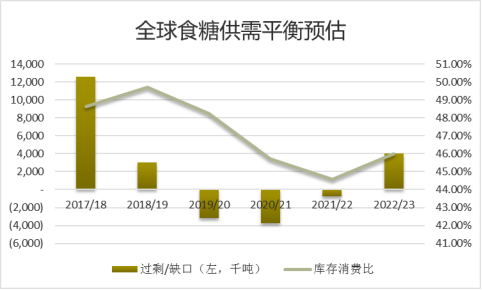

在经历 2019/20- 2021/22 连续三个榨季的供需短缺局面后,产量得到良好天气和高糖价的提振,全球食糖供需将从缺口转向过剩。根据各机构对22/23榨季供需平衡预估来看,过剩量预估区间在300-550万吨,预计全球糖产量增幅在3%-4.5%,而预计消费量增幅十分有限,仅为0.5%-1%。国际机构LMC最新预估显示,2022/23榨季全球糖市将出现约400万吨供应过剩,预计全球食糖产量同比增长3.67%,达到1.95亿吨,消费量同比小幅增长1.1%,至1.894亿吨。产量增长将主要来自澳大利亚、巴西中南部、泰国和俄罗斯等。

(预估机构:LMC)

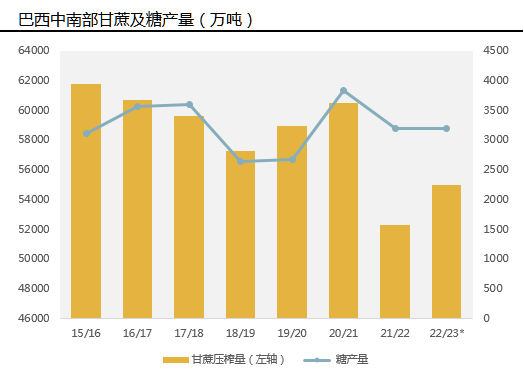

巴西生产端连续两年向食糖倾斜

巴西中南部主产区22/23榨季已于4月开始,部分糖厂因甘蔗长势不及预期推迟开榨,直到5月下旬才基本赶上往年同期的压榨规模。2022/23榨季截至10月1日中南部累计18家糖厂收榨,未收榨糖厂数为240家,上年同期为222家,累计压榨甘蔗4.311亿吨,同比减少7.88%,累计产糖2633.4万吨,同比减少9.9%,累计产乙醇214.84亿公升,同比下降5.84%,平均制糖比例为45.5%,上榨季同期为45.92%,平均甘蔗出糖量(ATR)为每吨140.9千克,低于去年同期的142.73千克。

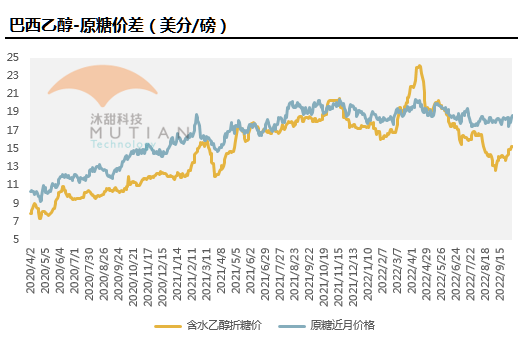

22/23榨季巴西甘蔗业面临燃料政策的巨大变动,作为政府抑制通货膨胀的措施之一,分别于6月23日通过PIS/Cofins、CIDE联邦税改革法案,将汽油和乙醇的PIS/Cofins、CIDE税降至0,于6月27日通过ICMS州税改革法案,将ICMS燃料税上限限制在17%-18%。

尽管各州ICMS税率各不相同,但汽油税率整体高于乙醇,上述改革法案直接导致含水乙醇逐渐失去与汽油的竞争力。今年迄今为止,巴西含水乙醇折原糖价格从4月份创下的24美分/磅的历史新高折半,于9月份最低跌至12.6美分/磅才止住。由于在压榨高峰期糖价对乙醇价格长时间维持2-4美分/磅的升水,22/23榨季巴西糖厂将连续第二年将生产向食糖倾斜,预计甘蔗制糖比例可达44-45%以上。后期巴西含水乙醇价格将主要受到巴西总统大选结果以及国际原油价格影响,燃油联邦税降至0的有效期是今年底,巴西新任总统对于燃料价格的措施十分关键。

根据巴西国家商品供应公司(CONAB)最新预估,巴西全国22/23榨季(4月-3月)预计甘蔗面积同比下降2.6%,至812.77万公顷,主要因大豆和玉米价格上涨促使蔗农改种;甘蔗单产受到天气部分恢复影响,预计同比增加1.6%,至70.484吨/公顷,甘蔗产量预计同比下降1%,至5.73亿吨;糖产量预计同比下降3%,至3389万吨,乙醇产量预计同比减少2.2%,至258.28亿公升。

巴西中南部22/23榨季甘蔗面积预计同比下降3.2%,至721.19万公顷,其中面积降幅最大的是圣保罗州;甘蔗单产同比增加1.3%,至71.345吨/公顷,主要因天气情况略好于21/22榨季,但部分产区因降雨偏低及甘蔗老龄化问题单产下滑;甘蔗产量同比下降2%,至5.145亿吨。而2021年的严重霜冻在一定程度影响了今年的甘蔗含糖量,糖产量预计同比下降4.1%,至3072万吨;乙醇产量预计同比减少3.2%,至234.86亿公升。

综上,按照CONAB预估,22/23榨季中南部糖产量将同比减少100来万吨,不过,目前市场对于中南部甘蔗及糖产量的预估普遍高于CONAB预估,对于甘蔗产量预估区间在5.4-5.5亿吨,糖产量预估在3200-3300万吨,同比持平或增加100万吨左右。

进入4季度,巴西中南部压榨高峰期即将过去,原油、乙醇价格波动对22/23榨季糖产量影响减弱,主要关注后期天气对压榨进度以及甘蔗单产、糖含量的影响。

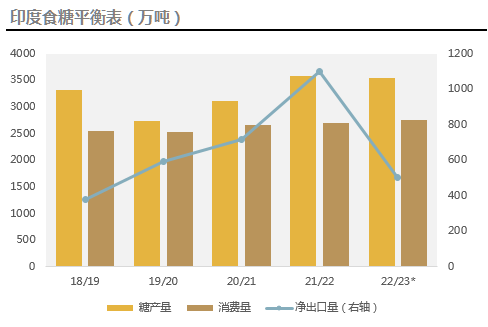

印度甘蔗种植收益继续扩大

在21/22榨季产糖量、出口量及消费量均创记录新高之后,预计22/23榨季期初库存将降至600万吨的近5年最低水平。然而,印度的种蔗收益仍在连年上升之中,刺激农户不断扩大甘蔗种植,预计22/23榨季的甘蔗种植面积将550万公顷,同比增加1.2%,鉴于近两年印度主产区天气有利,预计甘蔗产量同比小幅增加20万吨,至4.18亿吨。

印度自18/19榨季启用甘蔗生产乙醇以来,甘蔗乙醇产量也在不断增长之中,以满足该国达成在2025年之前达到20%的乙醇汽油搀兑比例的目标。预计22/23榨季将有500-550万吨糖被乙醇生产替代,同比增加150-200万吨,预计在剔除上述产量后,甘蔗糖产量将在3500-3550万吨之间,同比减少50-100万吨,仍然处于历史较高水平,主要因有利天气提振单产。而今年降水量偏低并且甘蔗病虫害较为严重的北方邦,可能成为新榨季产量的主要不确定因素。预计22/23榨季印度糖出口量在500-800万吨,同比减少300-600万吨,大概率不会对出口进行补贴。

新榨季印度糖市对国际糖价的搅动因素在于乙醇生产和出口。印度政府对于发展生物燃料乙醇雄心勃勃,到2025年实现20%的乙醇掺混比例的目标,意味着乙醇采购量将大幅增加,也将令更多印度甘蔗种植者受益,关注新榨季提振乙醇生产的扶持政策。截至9月底印度仍未公布22/23榨季的食糖出口政策,但糖厂已经签订近50万吨出口合约,新榨季印度糖的出口平价仍然将是国际糖价的关键顶部指标,由于印度最低食糖销售价格政策已经两年未调整,印度卢比汇率继续下跌或将出口平价拉低至18美分/磅之下。

泰国甘蔗种植意愿增加

泰国甘蔗价格在18/19榨季触及681泰铢/吨新低之后逐年回升,预计22/23榨季甘蔗价格将上涨至1000泰铢/吨以上,但其替代作物木薯和玉米价格也处于高位,对甘蔗种植面积增长形成一定抑制,预计22/23榨季种植面积小幅增加。今年季风雨季泰国甘蔗主产区平均降水高于正常水平,弥补化肥价格上涨导致使用量减少的损失,预计单产将基本持平于21/22榨季的71吨/公顷。预计22/23榨季甘蔗压榨量在1.1亿吨上下,同比增加约20%,或1890万吨,糖产量预计将达到1100-1200万吨,同比增加90-190万吨。鉴于近期泰国主产区发生洪灾及国际机构调研汇报的杂草增多问题,糖产量仍有下调空间。

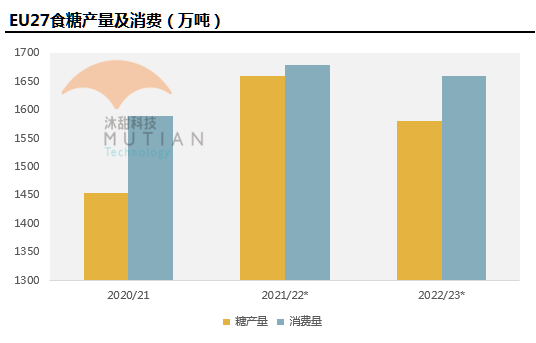

欧洲糖业遭遇多重考验

欧盟是全球最大的甜菜糖生产区,今年夏季多地气温创历史新高,经历500年来最严重旱情,意大利、法国东南部和西北部、德国东部、东欧的大部分地区都出现了“极端”旱情,大幅降低作物产量前景,预计对大豆、玉米、向日葵等夏季作物的产量影响较大,对甜菜和土豆等冬季作物影响略小。

因干旱有利于糖分积累,甜菜糖分升高或部分弥补干旱造成单产下降的损失。随着8月下旬以来欧洲降水恢复,欧盟农作物监测机构预计22/23榨季甜菜单产为每吨75.3公顷,同比仍增加1.5%。预计下榨季欧盟糖产量将受干旱影响同比减少80万吨,至1580万吨。然而,已经于9月初开榨的欧洲糖厂还将面临天然气短缺问题的考验,产量仍有进一步下调空间。

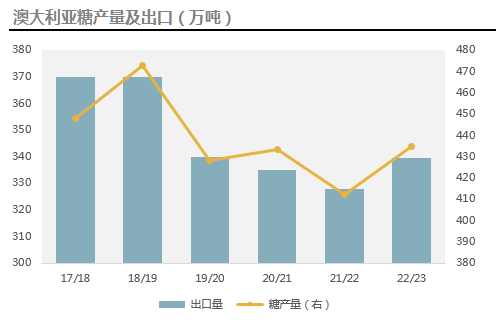

澳大利亚

澳大利亚22/23榨季甘蔗面积同比小幅增加1%,至36.6万公顷,甘蔗产量预计为3300万吨,同比增加近10%,因主产区天气提振。不过降雨偏多也给糖含量带来一些负面影响,预计糖产量预计仅同比增加5.6%,约为435万吨。

全球贸易流逐渐向宽松过渡

(预估机构:LMC)

从今年的巴西糖和泰国糖的现货升贴水看来,均对 ICE 原糖近月合约长期处于升水 ,巴西糖升水最高达到40个点,泰国糖的升水从下半年起大多数时间处于240个点的高位。考虑到印度21/22榨季出口量创下超过1000万吨的记录新高,即使竞争十分激烈,预计至少到今年底的全球贸易流供应仍将处于紧缩状态。

2022/23榨季2季度起,全球贸易流将从紧缩逐渐转向宽松。目前预计原糖贸易流或出现约100万吨累计过剩,而白糖贸易流约有50万吨累计过剩。主要原因是巴西、泰国出口预计增加,供应端的不确定性主要来自印度的出口配额及出口节奏、欧盟的减产幅度以及阿尔及利亚重新开放出口的信号,需求端的不确定性主要来自印尼进口配额发放进度以及巴基斯坦暴雨天气造成的减产幅度。

22/23榨季原糖价格展望

CFTC11号原糖期货持仓数据显示,21/22榨季以来对冲基金及大型投机客的净持仓量整体出现下滑态势,在4月份巴西开榨延迟以及产量的高度不确定性令投机商信心一度大增,净多持仓量最高升至近24万手的高位,而随后在巴西乙醇价格暴跌、雷亚尔贬值、美元指数飙涨、全球经济衰退预期、战争危机等一系列宏观不利因素面前,基金情绪逐渐转为悲观。 由于对后市的不确定性增加,今年下半年起生产商的套保空单也逐步减少。从原糖的远期价格结构看来呈远月贴水,显示市场基本面和基金情绪压力增大。需要关注22/23榨季的过剩预估能否兑现以及后期宏观环境能否扭转,以恢复市场信心。

22/23榨季虽然预计全球食糖产量增加,将出现产需过剩,但21/22榨季期末库存消费比将降至45%的近5年低位,印度、泰国等主产国的库存消化进度较快。预计印度出口价格及巴西乙醇价格仍将是整个榨季价格运行区间的上沿和下沿。今年ICE白糖和原糖期货10月合约均以近月升水价格交割,交割需求良好,加上近几个月巴西港口排船量维持高位,而在今年4季度北半球主产国新糖供应有限,贸易流存在缺口,原糖价格仍需要向印度糖出口平价靠拢以满足需求。在后期主产国估产不出现大幅下调的情况下,22/23榨季的价格高点或在今年4季度出现。1-2季度北半球供应达到高峰,贸易流缺口将逐渐消失,价格重心或开始下移,届时关注印度糖套保进度以及巴西4月开始的新榨季估产情况。综合预计22/23榨季原糖主力合约价格主要运行区间在15-20美分/磅,拉尼娜天气风险、宏观经济、地缘政治冲突等场外因素有可能给价格带来预期外波动。