2019-05-23 16:27:11 网站投稿 T大

2017年5月22日之后我国开始对配额外进口食糖进行贸易救济保护,按照贸易救济政策规定,贸易救济政策实施有效期为三年,自2017年5月22日至2020年5月21日,实施期间措施逐步放宽。2017年5月22日至2018年5月21日,保障措施关税税率为45%;2018年5月22日至2019年5月21日,保障措施关税税率为40%;2019年5月22日至2020年5月21日,保障措施关税税率为35%。

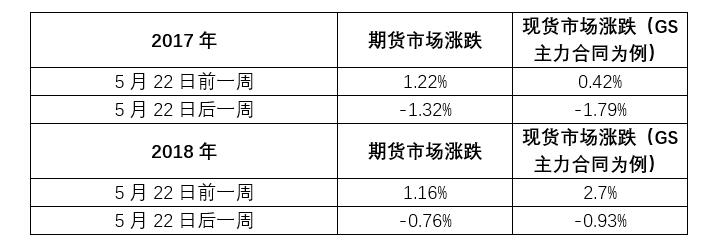

按照文件规定,2019年5月22日之后,配额外进口关税会正式下调到85%。回顾前两次关税调整变化,期现市场前后一周价格波动情况。

表一:2017、2018年关税调整前后价格变化

那么,2019年5月22日之后配额外进口关税下调到85% ,是否同样会引起期现市场市场价格的异常波动?其实,对比不同时期市场供需结构差异才是衡量价格的关键。笔者从近三个榨季国产糖、进口、走私等方面进行对比,简要分析,仅供参考。

一、国内供需结构差异

1、国产糖产量和库存

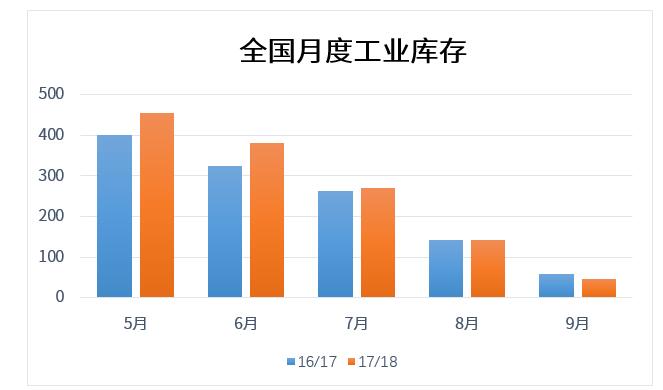

图一:近两个榨季全国月度工业库存

16/17、17/18榨季全国食糖处于增产周期中,由于增产的比例较低,走私相对有所收敛。参考中糖协统计的工业库存数据,16/17、17/18榨季结转的工业库存均在50万吨左右,低于前几个榨季工业库存结转。按照甘蔗生长周期理论18/19榨季是食糖增产周期中的最后一个榨季,截至4月底的各个主产区统计的产销数据看18/19榨季全国产量有望达到1070万吨左右,截至4月底全国工业库存同比减少近60万吨。

从18/19榨季上半期预计国产糖工业库存压力不大,下半期工业库存结构变化主要看进口糖和走私糖供应情况。所以,18/19榨季5月22日后下调配额外进口关税至85%,进口成本的差异和许可如何发放是决定下半期进口量和加工厂产量的关键。

2、进口糖

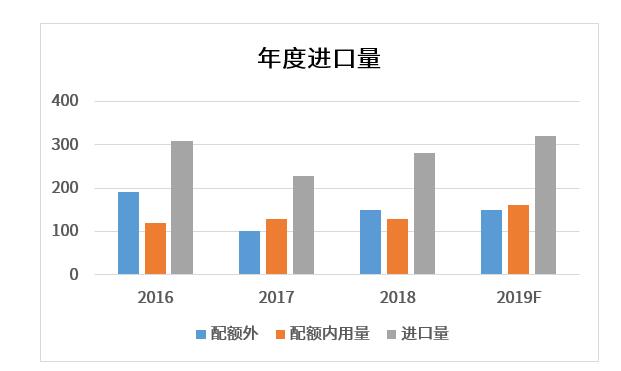

图二:进口量预计

2015年进口量达到相对高位,随后配额外进口量开始严控。2016、2017、2018年配额内进口量稳定,配额外进口量则控制在一定范围内。2019 年配额内外进口总量会有多少?市场解读各异,根据一路一带会议的思想,市场猜测中国配额内194.5万吨今年全部使用(往年一般用110-120万吨),之前巴基斯坦30万吨算到配额内中(截至5月底巴基斯坦糖出口18万)剩下主要分配给一路一带国家。假如,消息准确,后期配额内进口成本会大幅下降冲击国产糖价格。

5月22日关税到期下调至85%, 对比巴西、泰国配额外90%进口关税,进口成本下调100-150元/吨左右。路边社消息,今年配额外进口许可到5月下旬会陆续发放。市场认为, 配额外进口许可发放分两种形式,第一,一次发放150万吨,目前的进口利润可观,预计外商会陆续有所买船等待后期报关,进口量糖会在二季度大量到港,二季度供应会过剩。第二,配额外进口许可分批发放,目的是给配额内进口让路预防短期进口拥堵,二季度供应结构预计会相对偏中。

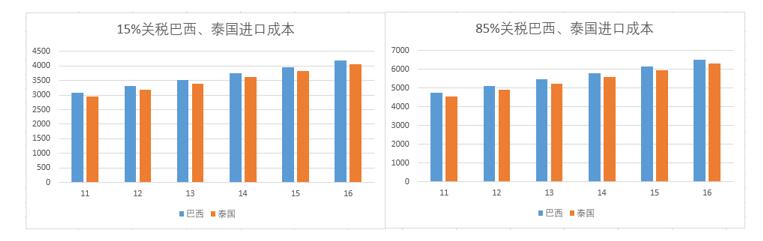

图三:15%和85%巴西、泰国配额内外进口成本测算

2019年5月22日之后进口关税会有所调整,配额内外税率的差异会导致进口成本有所偏差。笔者按照15%、85%分别测算11—16美分巴西、泰国的进口成本。11—16美分区间15%关税泰国进口成本在2960元/吨—4053元/吨,巴西3091元/吨—4183元/吨, 11—16美分85%关税泰国进口成本4550元/吨—6307元/吨,巴西进口成本4760元/吨—6517元/吨。对比90%关税泰国、巴西进口成本大概下降100元/吨—120元/吨。后期巴西、泰国配额内外进口成本还会随着汇率、升贴水变化有所调整,以上配额内外进口成本仅供参考。

3、加工糖

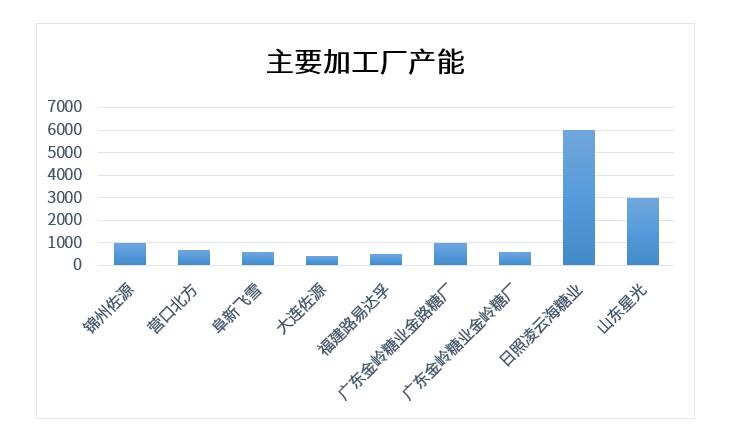

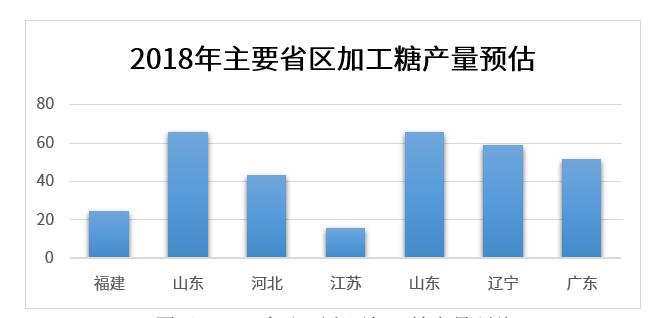

1-4月份食糖进口总量较少,5月份预计多数加工厂开工率极低,6月左右加工厂才会陆续开工。按照主要加工厂设计产能和原糖加工损耗率推算,6月份假如以下主要加工厂全部开工,预计6月加工糖供应量至少在5-10万吨左右。

图四:加工厂产能情况

图五:2018年主要省区加工糖产量预估

4、非正规渠道进口

图六:泰国白糖出口到东南亚国家

政策的打击和缅甸对食糖转口贸易的政策改变,2019年1-4月统计数据泰国出口到东南亚国家白糖、精致糖数量同比减少,非正规渠道进口量能否在下半年继续维持地量关键看政策和内外价差情况。

假如,下半年非正规渠道进口增加,国内市场供应量会在二季度后期和三季度增加,价格承压。如果非正规渠道进口减少,即使进口量同比增加,供应量的冲击也会削弱。总体,非正规渠道进口量是后期市场供需平衡摇摆的关键。

二、行情展望

1、原糖价格传导进口成本端从而影响国内市场价格

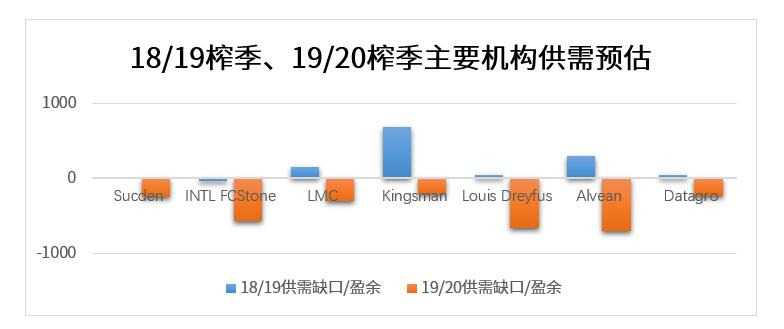

图七:18/19、19/20榨季主要机构全球平衡预估

18/19榨季印度、泰国增产打破了18/19榨季各大机构对全球市场缺口的预期,多数机构开始对18/19榨季由缺口转向过剩为主判断。结转的库存压力,原糖在季风期到来之前,预计受汇率和宏观影响为主。长期看低廉的价格已经击穿部分主产国的成本端,19/20榨季部分主产国种植面积预计会有所减少。 在季风天气的故事没开启之前,库存量会是原糖上方的压力,预计15—15.5美分是原糖强压力位,11 美分左右是强支撑。

按照上文进口关税15%成本测算巴西、泰国15美分左右进口成本分别是巴西4000元/吨左右,泰国3900元/吨左右(后期成本价格还会随升贴水、汇率变化而调整)。进口成本对供应量也有一定的松紧调节作用,按照边际价格定价考虑,中长期4500元/吨左右会是国内市场价格的底部强支撑。反之,国内市场价格顶部价格,参考原糖价格能否突破15美分左右压力位,完全启动牛市行情,带动配额外进口成本攀升,形成内外市场共振。

2、配额和国储投放相互影响

按照,去年国储糖投放思路和方式,国储糖的角色已经发生了改变。从稳定价格弥补市场供应缺口转移到相对去库存化为主的思路。考虑到供应的松紧和进口、国储糖投放也需要一定的溢价空间,不会同时集中投放市场。笔者猜测,许可发放会和国储糖投放会相对错开进入市场,配额外和配额内进口也会如此,后期可从配额外发放的计划,推断配额内的发放安排。但是政策多变,具体按照公布和实行的政策为主。

总结,关税下调市场早有预判,目前外盘低位震荡,巴西、泰国配额外进口原糖利润可观。关税下调,进口成本进一步下移,利润可观背景下,会进一步提高加工厂进口的积极性。所以,许可何时发放或者如何分配以及进口糖和国储糖如何投放问题才是后期价格节奏影响的核心。关注糖会精神,预计进口政策问题届时会相对明朗。