一、国内市场行情回顾

2021年四季度,由于新榨季初期甘蔗产区甘蔗的成熟度不够和糖厂有意延迟开榨,广西多数糖厂集中在11月下旬密集开榨,但是结转的陈糖量较大,上市新糖价格一路走低。外盘方面,主产区各国估产分歧,原油价格继续上涨趋势仍在。巴西乙醇库存同比低位,使得巴西新榨期生产商更倾向于生产乙醇而非制糖,未来糖醇比变化对巴西产量仍面临不确定性,使得外盘价格偏强走势。

外盘价格的偏强和国内市场食糖生产成本的同比攀升,在榨季初期全国食糖产量可能减产的背景下,资金做空相对谨慎,但国内期现市场难敌需求疲弱背景影响,偏弱震荡。

2021年一季度,随着产区进入开榨高峰期,广西现货新糖价格跌到5600元/吨。但由于广西甘蔗产糖率同比下降,市场进一步确定广西食糖产量减产。随着陈糖清库,春节零星备货开始,期现市场价格开始企稳。

2021年二季度,俄乌战争爆发,原油价格暴涨,同时印度和泰国增产市场已经有所消化,考虑到白糖今年供应偏紧对于原糖的价格下方仍存支撑。国内市场在外盘偏强和上半年加工厂进口同比较少的利多支撑下,价格反弹,期货市场最高涨至6094,现货市场价格最高上涨到5980元/吨左右。

6月中旬,美联储的首次加息,市场恐慌陷入经济衰退的预期担忧,整个商品市场快速下跌,白糖期现市场冲高回落。

2021年三季度,国内商品市场交易宏观市场悲观氛围后,下跌趋势缓和。国内食糖市场季节性备货依旧平淡,消费减少确定,加工厂开机率上升,供应增量,市场氛围转空。但内外市场价差扩大外盘18美分支撑偏强,国内期现市场价格下方5400-5500支撑始终难以击穿。

二、21/22榨季产量减少和22/23榨季产量有望增加

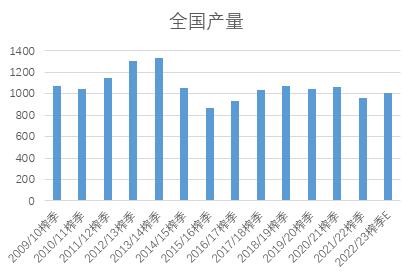

21/22榨季全国产量956万吨,同比减少110万吨,减产的主要原因在于甜菜产区受到竞争作物、天气影响减产幅度较大,甘蔗产区小幅减产导致。

展望22/23榨季全国产量预计有所恢复,分产区看,广西产区:22/23榨季广西甘蔗种植面积仅略增14万亩,假如后期甘蔗单产难以增加,小幅增加的面积难以支撑食糖增产空间。假如后期糖分不佳,可能产量出现减产10-15万吨左右,目前预计广西产量600万吨左右,但是极端减产幅度有限。

云南产区:今年气候条件正常,没有极端干旱天气情况及种植面积增加,预计22/23榨季云南食糖产量在198万吨左右。

甜菜产区:今年以来甜菜产区的天气相对良好,产量不同程度恢复。预计新疆甜菜糖产量50万吨左右,内蒙产量70万吨左右。

图一:全国产量对比(数据仅预估,以官方公布为准)

预计22/23榨季全国产量1000万吨左右。后期还会根据实际糖分变化情况进行产量调整,目前数据仅供参考。

三、配额外进口利润瓶颈,进口食糖难超增量

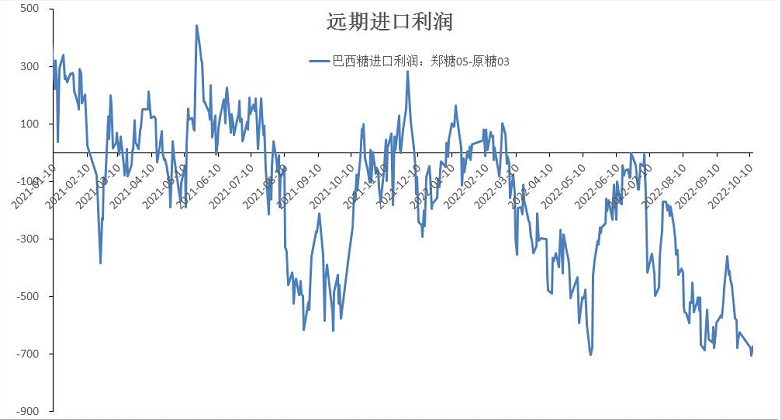

图二:配额外进口利润走势

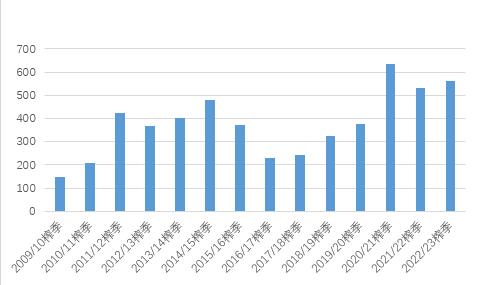

图三:榨季进口量对比(数据仅预估,以官方公布为准)

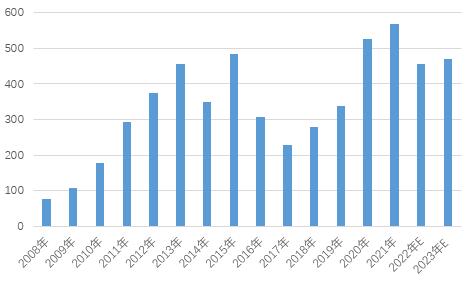

图四:年度食糖进口量(数据仅预估,以官方公布为准)

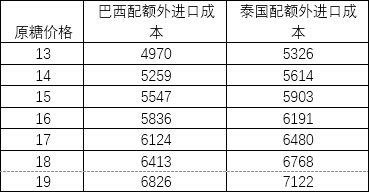

从配额外进口利润变化方面,21/22榨季配额外进口利润一度从近 500 元/吨一路收缩至—1000 元/吨左右,配额外进口利润的下降,降低了加工厂的进口积极性导致部分加工厂主动减少进口食糖。预计21/22榨季进口食糖531万吨,同比减少102万吨,2022年进口食糖预计460-500万吨左右,同比减少117-157万吨。

展望22/23 榨季,从国内产需情况考虑进口食糖将继续作为国产糖的重要补充,但是配额外进口利润的倒挂中短期难以有效解决。国内预期小幅增产背景下,2023年、22/23榨季食糖同比大幅增加进口量的可能性不大。根据国内产需缺口和加工厂产能的情况预计 22/23 榨季中国食糖进口在550-600 万吨左右,2023年预计食糖进口470-510万吨左右。

四、消费结构多样化,需求略有增长

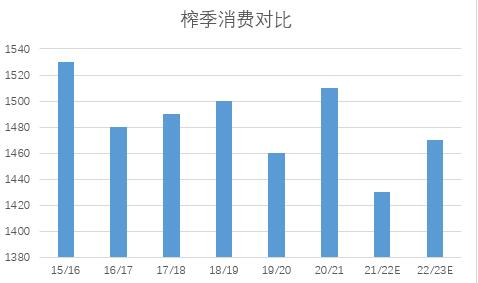

图五:榨季消费(数据仅预估,以官方公布为准)

截至9月底,全国累计销售食糖867万吨,去年同期全国累计销售食糖 961.8万吨,同比减少94.8万吨。供应端计算,21/22榨季期初工业库存+榨季进口量+榨季产量=105+531+956=1592,同比20/21榨季的供应端数量减少164万吨。从最简单的供应端减少但是需求还是出现下降,明显看出21/22榨季基本是供需双降的局面。

尽管,国内不断释放宽松货币政策刺激消费但疫情的影响消费与海外加息周期导致居民收入的压缩,零糖、减糖消费产品的推广导致需求严重下滑,预计21/22榨季消费至少下滑80万吨左右。

22/23榨季预计疫情对宏观和需求的影响会下降,出游和公共消费会逐渐回暖。考虑到未来下游贸易商库存建立而使得隐形消费增量,下游终端含糖食品产量也会较疫情前增长判断,对于22/23榨季消费预期同比增30-50 万吨左右。

五、国内市场价格展望

表二:进口成本估算表

(实际进口成本会根据升贴水、汇率变化,仅供参考)

图九:白糖榨季库销比

市场普遍预期 ,2022/2023 榨季全国产量1000万吨左右,同比略增。历史食糖需求端基本1400万吨-1500万吨左右,国内市场需要进口糖补充。进口数量多少决定内外市场价差的波动,从而调整内外市场价差的合理性。22/23榨季国内外市场进入增产时期,意味着市场的供应过剩会同比放大,尽管22/23榨季甜菜、甘蔗产区的生产成本相对高企但是历史上食糖产量进入增产周期食糖期现市场价格均会击穿食糖含税生产成本下方。(广西食糖含税成本成本分析在10月11日微信中发布)

综上所述,22/23榨国产糖、进口糖及其他糖源(糖浆、预拌粉)供应充足和消费小幅回升,国内市场食糖供应偏宽松。供应端的增加决定22/23榨季食糖期现市场很难走出结构性上涨行情,可能在进口量较慢的季节性节点会有反弹行情但是高度有限。一季度产区定产后,叠加传统的进口空窗期,价格可能出现季节性反弹。考虑到国际市场增产和原糖远月偏弱的市场结构,未来国内市场价格也会跟随国际市场价格重心下移。从国内食糖供需情况和制糖综合成本考虑,22/23榨季预期郑糖走势以5500元/吨为中轴上下300-500点区间波动。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997