一、内外盘季节价格走势

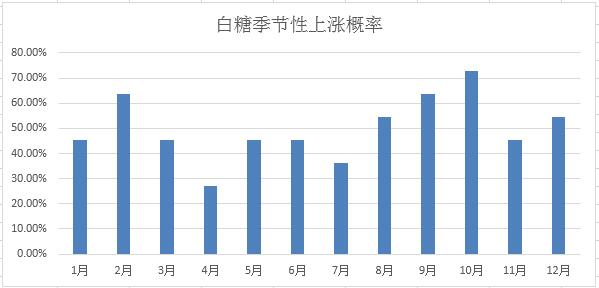

图一:近11年白糖季节性走势

结合近11年国内白糖涨跌概率看,12月上涨概率较大。17/18榨季尽管是增产周期但12月同样是春节采购销售期。销区库存不多和SR1801合约交割需求,12月市场供应结构并不大幅过剩,供需相对均衡,市场的集中供应压力未到。此外12月产区糖分、产量、现货供应节奏存在利多空间,整体12月郑糖上涨概率较大,但是国储随机而动上方SR1805合约高点面临压力。

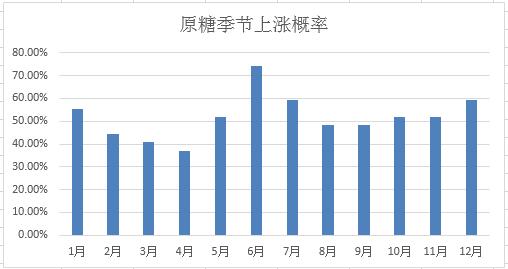

图二:近11年原糖季节性走势

天气的潜在因素和巴西国内乙醇对比原糖价格优势逐渐体现,巴西榨季末期继续像乙醇倾斜。尽管印度、泰国陆续开榨但是12月份的贸易流并不出现严重过剩,主要在于印度本身出口有限和泰国倾向出口白糖为主,原糖贸易流在四季度给予国际市场压力削弱。年底基金的平仓对于原糖是随时的反弹12月原糖易涨难跌,有望突破16美分压力。

二、12月行情关注点

1、SR1801合约交割量

11月30日16/17榨季仓单注销,最新注册的17/18榨季的仓单 张,有效预报 张。甜菜占比较大。从了解的情况看甜菜预计有20-25万吨左右打算注册成仓单套保盘面。12月广西进入开榨高峰期12月预计能产130-140万吨糖,销量预计80-90万吨,12月新糖还结余50万吨左右。值得注意的是SR1801合约仓单注册一般需要10-15天,最保守仓单注册时间至少要12月15日之前。按照广西12月上旬产量预计35-40万吨,广西糖能注册仓单预计10-15万吨左右,其余产区云南、广东开榨时间较晚预计交盘量1-3万吨。合计交割的糖预计43万吨左右,假如43万吨全部交割SR1801合约交割量同比增加。

但是笔者了解的仓单情况看,仓单操作灵活。所以交割的仓单会有二种可能,1、交割套保为主,这样的情况SR1801多头接货后期有一定压力,尤其是SR1801合约6622高点之后多头减仓,投机多头持仓为主,一旦弃盘价格后期还有一跌。2、仓单是质押融资并不全是用于交割郑盘合约,那么多头接货压力会削弱。

总体,SR1801合约接货的压力市场有所预期,利空一定程度提前消化,接对于多头未必是完全利空至少还有部分甘蔗糖,关键还在于接货的库点和交割价格。SR1801后期期现价格回归尽管甜菜比重较多,但价格还是会靠拢广西现货成本为主,甜菜成本偏低对于现货价格参考意义不。

2、新糖报价对现货市场指引

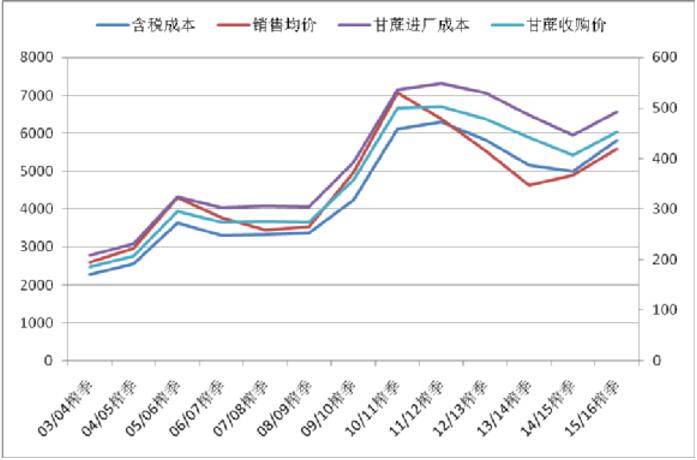

图三:历年成本对比

17/18榨季广西甘蔗收购价格500元/吨,测算对应的食糖完税成本6000—6200元/吨左右。11月份新糖报价基本6500元/吨,实际新糖成交价格6400-6500元/吨左右。随着12月开榨高峰和现货供应压力逼近,新糖价格是否会降价获取市场销售份额和兑付蔗款资金压力导致,主动降价,使得12月现货市场走弱拖累期货市场?

12月是春节采购时间,从估算的12月广西销量预计80-90万吨,12月底预计广西的工业库存在50-60万吨左右,扣除部分交割量和销区贸易商补库情况,12月广西现货供应相对平衡,并没有严重供应过剩。近二年糖厂资金情况好转主动降价的意愿削弱,12月产区现货价格围绕6350-6550左右运行。

云南方面,12月上旬陆续开榨但是12月的产量其实非常低预计 4-7 万吨,11月底了解云南的工业库存+社会第三方工业库存预计16万吨左右,所以12月云南地区的现货是相对偏紧的状态。

3、政策天平

17/18榨季进口关税继续有效但是2017年5月22日之后配额外进口关税开由于95%下调到90%,进口的税率下降,成本降低。16/17榨季中国进口食糖228万吨同比大幅减少。17/18榨季进口量可能不会这么幸运,毕竟加工厂需要原料,预计进口许可证会增加,17/18榨季进口量预计280-300万吨左右,关注12月会议对于进口许可发放决议。

国储方面,16/17榨季一共投放136万吨储备糖,国储已经进行了部分去库存化,后期国储糖也需一定的量进行价格的调控。除非期现市场价格上涨幅度过高否则6500元/吨的期现市场价格左右还不足以吸引国储糖出库,除非竞拍低价降低或者期现市场给出价格空间国储才能出库。

4、外盘上涨的想象

乙醇折算原糖价格利润逐渐放大,巴西榨季末期利润的驱动产量开始像乙醇倾斜,尤其是巴西7月份开始国内油价上涨使得乙醇需求上升。原油的上涨和乙醇、原糖之间利润空间,巴西在后期乙醇的产量需求会有所增加。18/19榨季巴西对于未来拉尼娜天气的担忧和甘蔗老龄化问题日益突出,增产的空间面临下调,全球过剩供应量面临下调。

印度本榨季增产至2530万吨左右的但是偏低库存,未来出口量同比会大幅降低对于国际市场压力减少。

泰国同样增产但是4季度主要倾向出口白糖为主,原糖出口减少,国际市场压力在于欧盟的未来出口情况。鉴于12月原糖利空有限,贸易流没有出现大幅度供应过剩,尽管面临一定套保压力。笔者认为,四季度原糖市场更多是易涨难跌16美分有望遇见。

三、内外盘走势策略

图三:原糖指数周K线走势

得益于原油价格暴涨巴西国内乙醇和原糖价格出现利润价差巴西倾向生产乙醇,巴西利多影响 ,全球增产的利空出尽。原糖10月开始反弹突破BOLL中轨压力,运行至上轨。分项技术指标中MACD 并没有出现背离,形成的金叉继续对原糖高位震荡形成支撑。均线看,5、10日均线支撑有效,40日均线15.26存在压力。

从周K 线观察看,原糖在12.96美分已经完成了中长期的价格筑底,大幅杀跌的空间缩小。考虑到12月份供应面和资金面支撑原糖有进一步上涨的动力,笔者预计12 月份原糖高位震荡试探突破15.46—16美分压力,上方第一压力位 15.06,第二压力位 15.46,第三压力位16,下方第一支撑位 15.00,第二支撑位 14.54 美分,第三支撑14.34。

图四:SR1805合约日K线走势

12 月价格走向:震荡偏强

12 月价格区间:【6000,6300】

12 月操作建议:逢低逐步买入。 综合以上分析,笔者认为12月国内价格

震荡偏强,12月不会是震荡走弱趋势SR1801合约多头大概率接货对于SR1805合约一定程度会形成价格心里支撑。SR1805 合约可考虑在6100下方逐渐买多,止损位置设立在5917。

-

10:11

-

10:11

-

11:10

-

15:13

-

15:07