巴西

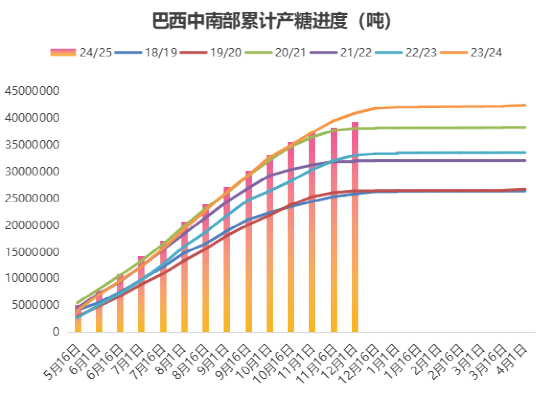

巴西中南部24/25榨季截至12月1日中南部累计压榨甘蔗6.0294亿吨,同比减少2.75%;累计产糖3936.1万吨,同比减少3.72%。虽然11月下半月收榨糖厂进一步增加,且期间降水干扰较多,但压榨量和糖产量仍高于市场预期。

从各项指标看,本榨季截至11月底甘蔗单产同比下降近11%,至78.36吨/公顷,但仍是至少最近八个榨季同期的第二高水平,仅次于上榨季;累计制糖比例为48.34%,较上榨季同期下降1个百分点;累计甘蔗ATR为141.72千克/吨,同比提高1%,反应前期长时间的干旱及火灾对甘蔗单产及制糖比例造成损害,但对产糖率有促进作用。

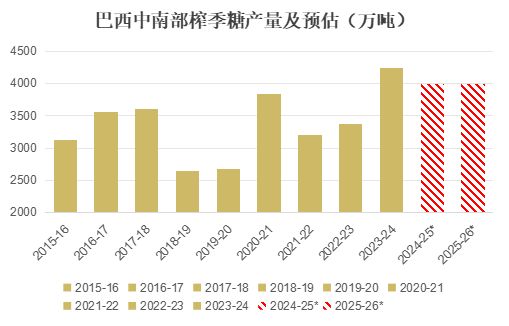

总的来说,从截至11月底的数据看,本榨季巴西糖厂的收榨时间比预期延后,部分原因是11月份的降水导致甘蔗未如期压榨完,目前基本可以推断最终甘蔗压榨量超过6.1亿吨,糖产量将接近甚至超出4000万吨,本榨季巴西产量的悬念已经不大。

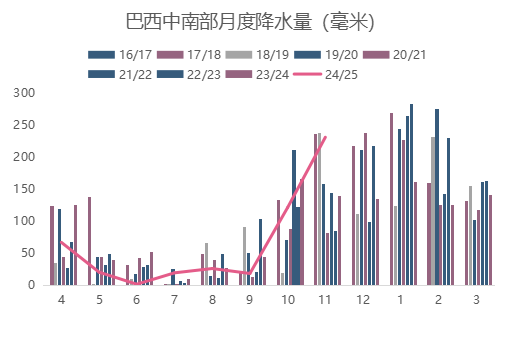

从24/25榨季尾声产量超预期的情况看,巴西的甘蔗面积以及糖产能之前受到低估,加上10月份以来主产区降水改善,11月份降水更是达到最近6年同期最高水平,目前市场对25/26榨季的产量前景乐观,甘蔗压榨量及产糖量或与本榨季水平接近。

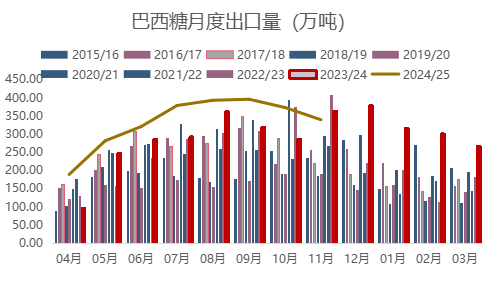

11月巴西糖出口较10月份有所放慢,同比减少6.9%,但仍保持在300万吨以上水平,为339.1万吨。2024/25榨季4-11月巴西已累计出口糖2668万吨,同比增加18.21%。

11月出口均价也同比下降 9.6%,至每吨 481.47 美元,但与上月相比,均价小幅上涨1.6%。

11月巴西食糖的主要出口目的地为:印度尼西亚(32.75万吨);伊拉克(28.316万吨);印度(26.978万吨);尼日利亚(23.653万吨);和加拿大(225080吨)。

随着欧盟和南方共同市场之间达成新协议,欧盟进口糖的关税将逐步降低,预计巴西的食糖需求将继续增长。

本榨季截至11月底巴西中南部地区工业糖库存续降至897万吨,同比减少近650万吨,也是近6个榨季同期最低水平,其中高等级原糖库存500万吨,同比减少490万吨。目前的的低库存将制约巴西未来几个月直至新榨季开榨前的出口国供应,预12月至明年3月期间的月均出口上限将在150万吨,低于最近10个榨季同期的平均水平。而25/26榨季糖厂的开榨时间将是影响贸易流供应的主要变数。

印度

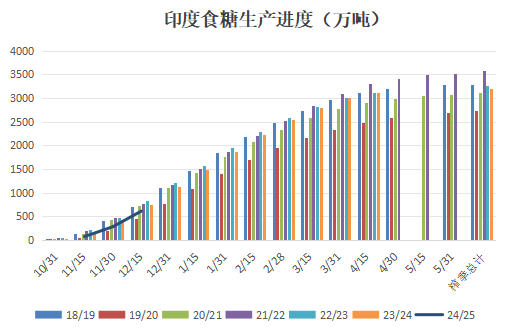

根据印度全国合作糖厂联合会有限公司(NFCSF)发布的数据,2024-25年度截至2024年12月15日全国472家糖厂开榨,同比减少29家,累计压榨甘蔗7192.4万吨,同比减少15.5%,产糖608.5万吨,同比减少18%。 截至2024年12月15日,平均产糖率为8.46%,低于上榨季同期的8.72%。预计12月下旬产量的同比差距会进一步缩小。

就消费量而言,印度10月至12月发放的销售配额比去年同期减少了65万吨左右,或与经济放缓有所关联,因此预计本年度的食糖消费增速放缓,消费量或为2900万吨,与23/24榨季的2890万吨几乎持平。

考虑到本年度强劲的乙醇混合计划,市场普遍预计净糖产量将降至2800-2900万吨,但由于本榨季的结转库存超过800万吨,为约3.5个月的国内消费量,在印度国内以及国际糖价双双承压下跌的情况下,仍不排除出口的可能性,但发生在明年2季度之前的可能性较小。

泰国

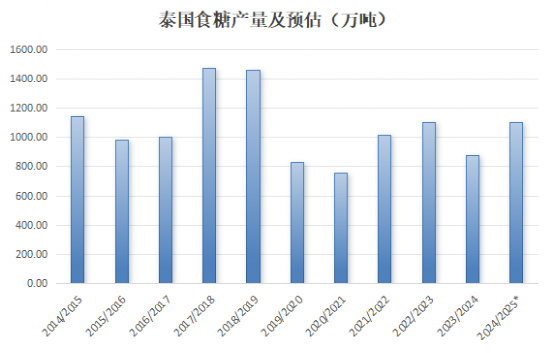

泰国本榨季于12月6日开榨,较去年提早4天,截至12月15日37家糖厂开榨,同比增加3家,已累计压榨甘蔗447万吨,同比增加87%,累计产糖34.92万吨,同比增加142%。市场预计本年度泰国甘蔗产量将增至9800万吨至1.05亿吨的水平。

泰国设定的2024/25榨季初步甘蔗价格为每吨1160泰铢,比2023/24榨季下降约18%。由于过去几个月泰国的木薯价格下跌,甘蔗种植收益更高,或继续支撑2025/26榨季甘蔗面积扩大。

根据海关数据,泰国11月出口糖22.24万吨,同比减少17.5%,24/25榨季10-11月累计出口糖共计出口糖41.6万吨,同比减少12.6%,预计12月份出口将增加。自12月初泰国开榨以来现货升水报价承压,12月船期的泰国原糖现货升水下降至120个点左右,而有关中国可能暂停从泰国进口液体糖和预混糖的消息也导致泰国精制糖现货报价持续下降,关注后期政策变化对泰国糖需求的潜在影响。

后期展望

12月下旬印度、泰国生产推进迅速,巴西收榨较慢,加上进口国需求放缓,ICE白糖期价的压力传导至原糖,原糖加速下跌。

季度贸易流方面,1季度的缺口被不断调降,部分机构将1季度贸易流预期调整为小幅过剩,短期内的供应问题似乎被消化,从更长期看,2024-25年度最后两个季度的贸易流供应预计出现过剩,引发市场中性至看跌的情绪。

不过,后期的供需局面并非没有变数。首先,亚洲主产国仍在压榨初期,后期产量面临较大变数,一旦产量出现问题,巴西的低库存难以有效补充供应;其次,进口国相关的进口管控政策、配额发放节奏以及印度的出口政策在1季度有很大“搅局”的可能性;最后仍是天气问题,随着巴西雷亚尔兑美元的汇率跌至谷底,一旦天气利好25/26榨季的产量,糖厂的套保压力将加大。目前的情况看,原糖价格波动重点下移到19-21美分/磅,但市场未到最悲观的时刻,基金通常在年末调整头寸,一切才刚刚开始。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997